Levnější hypotéka? Jedině s dobrým energetickým štítkem

Uvažujete o koupi nebo stavbě nového domu? Pak byste měli vědět o zelených hypotékách. Tyto speciální úvěry nabízejí výhodnější podmínky pro ty, kteří se rozhodnou investovat do energeticky úsporného bydlení. Pojďme si vysvětlit, co to zelená hypotéka je, jak souvisí s energetickým štítkem a proč se vám vyplatí.

Co je zelená hypotéka?

Zelená hypotéka je speciální typ hypotečního úvěru, který podporuje výstavbu a nákup energeticky úsporných domů. Některé banky nabízejí tyto „zelené“ finanční produkty s nižšími úrokovými sazbami. A to výhradně pro nemovitosti s dobrou energetickou třídou.

Hlavní výhodou zelené hypotéky je nižší úroková sazba. Setkat se můžete se slevou okolo 0,2 procentního bodu na úrokové sazbě pro klienty, jejichž nemovitost spadá do energetické třídy A nebo B. To může především u vyšších objemů hypotéky znamenat významnou úsporu peněz v průběhu splácení.

Vedle nižší úrokové sazby mohou zelené hypotéky nabízet i další výhody:

- Delší doba splatnosti

- Možnost splatit část úvěru bezplatně z dotací na zelená opatření

- Slevy na související produkty, jako je pojištění nemovitosti, domácnosti

Co je energetický štítek a jak souvisí se zelenou hypotékou?

Energetický štítek, přesněji řečeno Průkaz Energetické Náročnosti Budovy (PENB), je dokument, který hodnotí energetickou účinnost budovy. Štítek rozděluje budovy do sedmi tříd od A (mimořádně úsporná) po G (mimořádně nehospodárná).

PENB vám poskytne důležité informace o nemovitosti:

- Celkovou energetickou náročnost budovy

- Zdroj tepla pro vytápění a ohřev vody

- Vlastnosti obálky budovy (střecha, podlaha, okna, dveře)

- Případné nedostatky v energetické účinnosti

Pro získání zelené hypotéky musí vaše nemovitost spadat do energetické třídy A nebo B. To znamená, že dům musí být velmi úsporný v oblasti spotřeby energie na vytápění, ohřev vody, osvětlení a další. Dodejme ještě, že od 1. ledna 2022 musí všechny nově stavěné rodinné domy splňovat minimálně kategorii B.

Kategorie energetických štítků

Pro pořádek uvádíme všechny kategorie energetických štítků, abyste nemuseli vyhledávat v jiných zdrojích:

- A – mimořádně úsporná

- B – velmi úsporná

- C – úsporná

- D – méně úsporná

- E – nehospodárná

- F – velmi nehospodárná

- G – mimořádně nehospodárná

Proč jsou hypotéky na domy s dobrým energetickým štítkem levnější?

Banky nabízejí výhodnější podmínky pro energeticky úsporné domy z několika důvodů. Především jde o nižší riziko pro banku. Domy s lepším energetickým štítkem mají nižší provozní náklady, což znamená, že majitelé mají více peněz na splácení hypotéky.

Zároveň banky tímto způsobem podporují výstavbu a nákup ekologicky šetrných nemovitostí, což je v souladu s trendem udržitelnosti. Svou roli hraje i státní podpora energeticky úsporného bydlení, která může bankám přinést určité výhody.

V neposlední řadě je důležitá dlouhodobá hodnota nemovitosti. Energeticky úsporné domy si pravděpodobně udrží svou hodnotu lépe než méně úsporné nemovitosti, což snižuje riziko pro banku v případě nesplácení hypotéky.

Jak získat zelenou hypotéku?

Pro získání zelené hypotéky musíte splnit několik podmínek:

- Nemovitost musí mít energetický štítek třídy A nebo B.

- Musíte splňovat běžné podmínky pro získání hypotéky (plnoletost, dostatečný příjem, dobrá úvěrová historie).

- Budete potřebovat PENB, který vám může vystavit pouze certifikovaný odborník.

Důležité upozornění při výběru hypotéky

Při výběru hypotéky nedělejte tu chybu, že automaticky zvolíte banku, u které máte běžný účet. Hypotéka totiž na běžném účtu nijak nezávisí. Místo toho si nechte hypotéky porovnat od nezávislého odborníka, například Hyperfinance.cz. Tady vám mohou pomoci najít nejvýhodnější nabídku napříč různými bankami.

Pokud si vyberete hypotéku u jiné banky, než kde máte běžný účet, nevadí - nový účet si u vybrané banky můžete zřídit dodatečně. I nadále budete využívat svůj současný běžný účet. Na ten nový si jen pravidelně zašlete splátku, aby si ji odsud mohla banka vaší hypotéky stáhnout.

Pojištění a hypotéka jsou nerozlučná dvojka, i když jedete „zelenou vlnou“

Při sjednávání hypotéky nezapomeňte na důležitou součást: pojištění. Povinné je jen jedno jediné: pojištění nemovitosti. Životní pojištění nebo pojištění schopnosti splácet už je jen dobrovolným doplňkem. Podívejme se na ně blíže:

- Pojištění nemovitosti: chrání váš dům před škodami způsobenými například požárem, povodní nebo vloupáním. Banka toto pojištění vyžaduje, protože nemovitost slouží jako zástava za úvěr.

- Životní pojištění: zajistí splácení hypotéky v případě vážných životních situací, jako je dlouhodobá nemoc, invalidita nebo úmrtí. Chrání tak vaši rodinu před rizikem ztráty bydlení.

- Pojištění schopnosti splácet: chrání vás v případě neschopnosti splácet úvěr z důvodu ztráty zaměstnání, dlouhodobé nemoci, invalidity nebo úmrtí. Ale pozor, pojistné plnění je většinou jen v podobě několika měsíčních splátek.

Některé banky nabízejí v rámci zelené hypotéky slevy i na tato pojištění. Dostat se se zelenou hypotékou můžete až na 30% slevu na pojištění.

Trocha statistiky z oblasti zelených hypoték

V roce 2023 začaly největší české banky sbírat důležitá data o energetické náročnosti financovaných nemovitostí. Pět bank - Česká spořitelna, ČSOB, Komerční banka, Raiffeisenbank a UniCredit Bank - se zapojilo do pilotního projektu sběru dat o Průkazech energetické náročnosti budov (PENB) u nových hypotečních obchodů.

Výsledky za rok 2023 ukázaly zajímavý trend. Podíl hypoték s doloženým PENB byl překvapivě nízký. U tří čtvrtin nových hypoték na konci roku 2023 nebyl PENB doložen vůbec. V celkovém portfoliu hypoték mělo doložený PENB pouze 6 % nemovitostí. To je výrazně méně než v sousedních zemích, jako je Slovensko nebo Polsko.

Situace se ale postupně zlepšuje. Mezi prvním a druhým čtvrtletím 2024 došlo k mírnému poklesu podílu hypoték bez doloženého PENB, a to o 4 procentní body. Tento pokles se týkal hlavně nemovitostí s energetickým štítkem kategorie B a částečně i kategorie A. To znamená, že přibývá hypoték na energeticky úsporné nemovitosti.

Přesto je jasné, že je potřeba udělat více. Odborníci volají po vytvoření veřejné databáze PENB, která by bankám umožnila přístup ke spolehlivým datům. Zároveň je třeba zlepšit vymáhání současných zákonů, které vyžadují PENB pro nové stavby a rekonstrukce.

Tyto statistiky ukazují, že zelené hypotéky mají velký potenciál pro růst. Čím více lidí bude investovat do energeticky úsporných domů, tím více budou moci využívat výhod zelených hypoték. To by mohlo vést k pozitivnímu trendu v oblasti udržitelného bydlení v České republice.

Kdy ještě budete potřebovat energetický štítek?

Na závěr si ještě připomeňme situace, kdy se bez energetického štítku také neobejdete. Ano, hypotéka zdaleka není jedinou. Při výstavbě nového bydlení je PENB vždy povinný. U rekonstrukcí stávajícího bydlení je PENB nutný pouze v případě větší rekonstrukce, která změní alespoň 25 % celkové plochy obálky domu.

Při prodeji nebo pronájmu nemovitosti musí majitel předat PENB novému vlastníkovi nebo nájemci při podpisu kupní nebo nájemní smlouvy. Navíc by měl i samotný inzerát obsahovat informace o energetické náročnosti nemovitosti.

Mohlo by vás zajímat: Generace Z to možná bude mít s hypotékami o dost snazší.

Lenka Rutteová

Autorka se věnuje finanční gramotnosti a vzdělávání široké veřejnosti v oblasti osobních financí. Je doktorkou ekonomie z Ekonomické fakulty VŠB-TUO, kde několik let působila jako odborná asistentka. Od roku 2016 se zaměřuje na psaní vzdělávacích textů o financích, které publikuje na různých platformách, včetně magazínu Hyperfinance.cz a blogu Médium.Seznam.cz. Je aktivní na profesní síti LinkedIn. Její specializací je osvěta v oblasti půjček, o čemž napsala i e-book. Ve volném čase recenzuje smart produkty a věnuje se astronomii jako lektorka v planetáriu.

Další články

Zrekonstruovanou historickou tvrz v Nových Královicích si poprvé mohla prohlédnout veřejnost

Ambiciózní developerský projekt Nové Královice na kraji Prahy, který si dal za cíl zachránit historicky cenou kulturní památku a zároveň vytvořit přirozeně navazující rezidenční bydlení úspěšně pokračuje. Tento víkend si za účasti zástupců obce, investora i developera mohla tvrz prohlédnout poprvé také veřejnost.

Při výběru materiálu pro chaty u jezera Katlov byl Ytong jasnou volbou

Hledáte klidné místo poblíž vody s možností odpočinku, výletů do okolí či rybolovu a nechcete dělat kompromisy v ubytování? Tak právě pro vás jsou určené nové rodinné chaty u jezera Katlov, které proslavil u nás i ve světě známý rybář Jakub Vágner, tvář nového areálu Katlov Homes. Majitelkou a manažerkou areálu je jeho sestra Tereza Aster Vágnerová. Ona a její manžel Ing. arch. Petr Aster si pro hrubou stavbu nových chat vybrali pórobeton Ytong.

Vyplatí se nyní nákup hotelu nebo penzionu?

Lákala vás vždy představa, že budete podnikat v hotelnictví? V následujícím článku vám přiblížíme, zda se nyní vyplatí nákup hotelu nebo penzionu a proč je tak důležité jeho vybavení.

Villa Central v Janských Lázních nabízí komfort přímo u lanovky

V Janských Lázních vzniká luxusní horský apartmánový komplex Villa Central. Naprosto výjimečný je objekt z hlediska lokality. Nachází se jen třicet metrů od kabinkové lanovky skiresortu Černá hora.

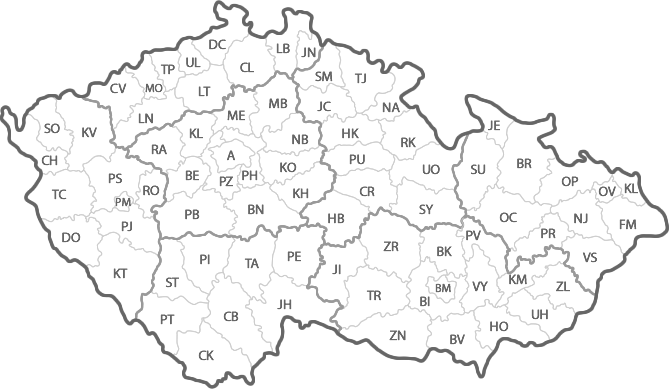

Společnost KAPITOL a.s. buduje síť realitních makléřů pro celou ČR

Připojte se k úspěšnému teamu kapitálově silné společnosti a získejte skvělé podmínky pro své realitní podnikání!

Jak vyřešit spoluvlastnictví zděděné nemovitosti?

Zdědili jste spoluvlastnický podíl na nemovitosti a chtěli byste se ho zbavit? To může být celkem oříšek, zejména pokud se neshodnete se všemi spoluvlastníky. V takovém případě existuje několik možností, jak postupovat, které zde přiblížíme.